部分交易员在银行不当激励下交易行为扭曲。

债市的剧烈波动在近期引起广泛关注,严监管的趋势持续。12月2日,10年期国债收益率在多重利多因素下下破2%,创下新低。3日有消息称,央行已就此展开紧急调研,当日国债收益率有所反弹。

有华东地区城商行金融市场部人士对第一财经表示,自己所在机构没有收到相关通知,不过确实要看到日前10年期国债收益率快速下行的非理性成分。另有资深债券研究人士表示,长端利率下行过快会导致中小金融机构风险上升,也会使得市场对流动性更加敏感,增加“崩盘”风险。同时,监管可能也有意防范部分中小金融机构在市场波动较大时再次增加非理性交易。

值得注意的是,也是在2日,中国银行间市场交易商协会发布《关于四家农村商业银行自律调查情况的通报》(下称《通报》),通报了前期4家农商行在债市交易中的违规行为,提及部分交易员在银行不当激励下交易行为扭曲等问题。

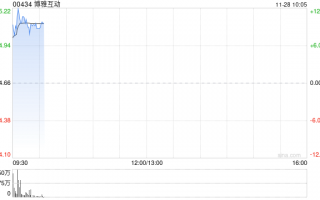

国债收益率回升

在周一10年期国债收益率下破2%后,周二不同期限国债收益率普遍有所回升,回升幅度在下午有所回落。截至发稿,10年期国债活跃券“24附息国债11”收益率上行0.75BP,但收益率1.9875%仍处于2%以下,盘中一度上行超过1BP触及2%关口;30年期国债活跃券“24特别国债06”收益率上行0.5BP至2.1675%。

此前一日,两只国债活跃券分别下行4.5BP、4BP。早在上周四、上周五,“24附息国债11”已经分别下行2.85BP、1BP;“24特别国债06”已分别下行3.75BP、1BP。市场分析普遍认为,在经济基本面和股市表现向好情况下,上周五利率自律机制发布的两份文件及央行释放的万亿流动性信号,对国债利率进一步向下突破起到了重要催化作用。(详见报道《见证历史!10年期国债下破2%,两份文件如何引爆“抢券潮”?》)

最新消息面上,3日有传闻称,在10年期国债收益率下破2%后,监管部门紧急进行了机构调研,涉及国债收益率破2%的原因、机构配置情况,以及国债收益率破2%对机构配置和流动性的影响等。

对此,前述华东地区城商行金融市场人士告诉第一财经,其所在机构尚未收到相关紧急调研的通知。不过在该人士看来,日前国债利率的快速下行缺乏实质性的支撑因素,很大程度上是“市场的自我实现”,要注意其中的非理性成分。

中信证券FICC分析师丘远航认为,长端利率下行过快,一方面会导致收益率曲线平坦加剧中小金融机构风险;另一方面,利率点位过低会使得市场对流动性更加敏感,干扰政策灵活性的同时,也会增加“崩盘”的风险。

对于周二国债收益率反弹,丘远航认为,主要是前一交易日利率下行过快,在上述消息影响下有所回升相对合理,加上市场开始加大对接下来重要会议的博弈,股债表现跷跷板效应进一步强化。

关于非银同业存款自律新规对债市的影响,华泰证券固收分析师张继强认为,短期市场主要反映负债成本降低-广谱利率下行以及配债力度增强的预期,直接利好同业存单和中短债,同时长端与超长端也会受到提振;中长期看,同业活期存款利率下行降低了银行总体的负债成本,尤其此前货币基金、理财、保险持有的同业活期存款规模比较大,利率降低之后更缺资产,可能加大债券配置,利好长期利率中枢下行。

不过张继强也强调,仍需警惕同业存款自律可能会加剧银行缺负债的问题,并且带来资金面扰动。上述城商行金融市场部人士也表示,约束同业存款利率上限一方面带来负债利率中枢下行的预期,但另一方面也应该注意到,随着中小银行负债来源减少,也可能会对债市产生负效应,应该理性看待。

华安证券固收分析师颜子琦认为,2.0%依然是长债短期的阻力位,主要原因就在于当前利率下行速度过快,可能引起监管部门的进一步关注,进而可能导致今年前三季度债市慢牛+急跌的情形再次上演。

4家农商行违规交易进一步坐实

有市场人士对第一财经表示,尽管在监管提示下中小银行激进交易的节奏已有所收敛,但当市场出现较大波动时,部分中小金融机构往往也会加大非理性交易的冲动,不排除监管为防范风险再次加强提示。

这类现象此前也有迹可循。上述《通报》称,近期,交易商协会已查实江苏常熟银行(601128.SH)、江南农商行、昆山农商行、苏农银行(603323.SH)债券交易内控管理不健全,对交易员激励过度,导致部分交易员交易行为扭曲,通过集中资金优势连续买卖、自买自卖和频繁报价撤价诱导交易等方式影响债券价格,部分交易涉及利益输送。

交易商协会将根据相关法律法规以及自律规则予以自律处分并移送相关部门。

今年以来,持续的债牛行情中多次出现市场大幅波动,随着长债利率不断下行,监管也几度提示风险。尤其在遏制资金空转的导向下,随着“大行放贷、小行买债”的现象愈演愈烈,监管部门的相关摸排和窗口指导也有所增加。

此次《通报》针对的是交易商协会今年8月启动的一轮自律调查。8月7日和8日,交易商协会接连发文,剑指中小金融机构国债违规交易行为,其中江苏常熟银行、江南农商行、昆山农商行、苏农银行因在国债二级市场交易中涉嫌操纵市场价格、利益输送被启动自律调查。

而早在今年4月,交易商协会就发布公告称,根据市场机构反映的情况发现,部分中小金融机构存在涉嫌违规代持、出借债券账户等行为,依据《银行间债券市场自律处分规则》对6家中小金融机构启动自律调查。

在上述违规行为被“坐实”的4家农商行中,常熟银行、苏农银行为上市银行。从财报来看,今年以来,不少中小银行的投资收益表现突出,为利润增长提供了重要支撑。

三季报显示,常熟银行今年前三季度实现营业收入83.7亿元,归母净利润29.76亿元,同比分别增长11.30%、18.17%。在大幅增长的非利息净收入中,投资收益达到13.39亿元,同比增长92.54%,占比由去年同期的9%左右提升至16%,该行称主要系交易性金融资产等投资收益增加。

苏农银行今年前三季度实现营业收入32.18亿元,同比增长4.82%;归母净利润16.27亿元,同比增长12.18%。其中,投资收益8.55亿元,同比增长63.66%(上半年为115.92%),占营收比重由17%增长至近27%,主要原因为资本利得增加。

从投资收益构成来看,两家银行的几项指标在上半年出现了成倍甚至几倍的增长。其中,常熟银行处置交易性金融资产取得的投资收益、处置债权投资取得的投资收益上半年的同比增速为246.95%、451.97%;苏农银行处置交易性金融资产取得的投资收益、处置其他债权投资取得的投资收益分别同比增长了421.62%、383.28%。

从存贷增速来看,苏农银行今年前三季度贷款、存款增速分别为3.84%、7.79%;常熟银行今年前三季度贷款、存款增速分别为7.75%、14.79%,存贷增速剪刀差在42家上市银行中最大。